リスクを取らざるリスクが顕在化した現代社会

リスクの無い資産は実はありません。現金は目先の数字が変わらないのでリスクゼロのように思われます。しかし、通貨が減価するのが基本の世界において、その価値はじりじりどころかドカンと下がりました。

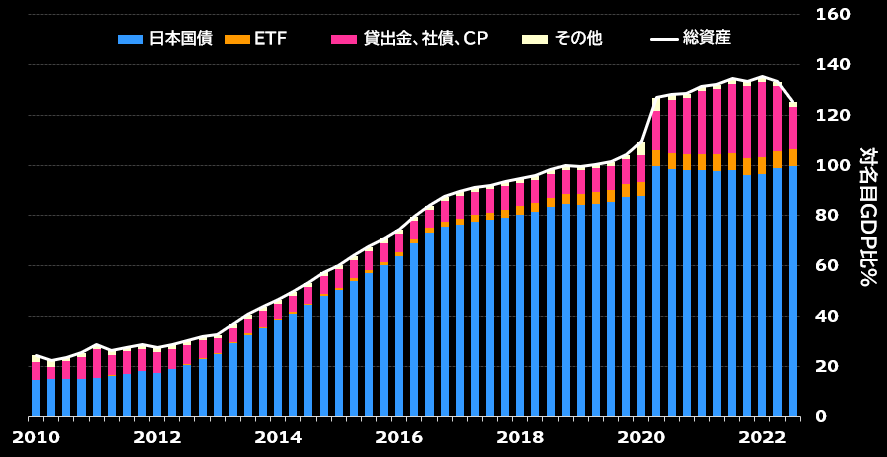

出所:日本銀行、ブルームバーグ・エコノミクス

各国中銀の経済政策の変化を見極め、特にリーマンショック以後に投資をしていた人たちは大きく資産を増やしています。この世界の流れは若干の出し入れはありつつも継続されると考えるのが自然です。

さて、今回はリスク高めの8:2ポートフォリオに関してのご質問です。

8:2ポートフォリオと拡大するBSに居心地の悪さを感じる

スポンサーリンク

たぱぞう様

いつも楽しくブログを拝見しております。

この度フルローンで中古マンション(23区郊外のファミリータイプ)を購入致しましたので、マンションの購入に伴い今後のポートフォリオをどうすればよいかご相談できれと考え連絡させていただきました。

これまで私は基本賃貸派で、家賃はできるだけ抑え余剰資金を米国株(大半はS&P500の投資信託)に投資する方針を継続してきましたが、自分なりに色々勉強した結果、今後も国内のインフレと長期円安トレンドは固いと判断しマンションの購入を決断しました。

ちなみに、中古マンションは不動産コンサルタントとマンションに詳しい知人2人に相談しつつ探していましたが、3人とも買い推奨の物件を購入することができましたので、市況が大幅に悪化しない限りは大損する可能性は低いと思っています。

ただ、中古マンションを購入した結果自分のポートフォリオは大きく変更することとなりました。

なお、諸費用を含むフルローンで借入をしましたが、手付金等で現金が500万円程前払で必要だったため、ゴールドと米国株の一部を換金しています。

■マンション購入前の資産

- 米国株3,500万円

- ゴールド現物300万円

- 日本円200万円

■マンション購入後の資産

- 中古マンション6,500万円(購入金額)

- 米国株3,400万円

- 日本円600万円

- 住宅ローン▲6,950万円(諸費用含)

個人的には、病気、事故、妻子の病気事故等、戦争、災害等不可抗力の事象(正直なところ対策をしても仕方がない出来事)を除くと下記①②が人生における主なリスクであると考えていました。

- リーマンショック等の不況による失業や収入の大幅減少

- インフレによる家賃、住宅価格の上昇

米国株は国内のインフレ率以上の上昇が期待できますが、そもそも投下資本が小さいと焼け石に水となる。

今後インフレヘッジとして機能すると思われるマンションを購入したため、今後のリスクの焦点は主に①となります。

私(38歳妻子あり)は一流企業勤務で雇用は安定しており、裏で退職金も数百万程度は積みあがっているため、マンション購入前までは基本的に日本円の保有は最小限に抑えておりました。

特に根拠はないですが、200万円程度は預金もあった方が良いと考え日本円を200万円程度保有し、株価も急落する不景気の備えとしてインフレヘッジとしても機能するゴールドを300万円程度保有していました。

マンション購入後はインフレ対策は十分となる一方、BSが大きく膨らむため以前より債券を中心に安全資産の比率を増やした方がよいかなと考えております。したがって、eMAXIS Slim 先進国債券インデックス等の外債投信又は米国債ETFあたりへの投資を想定しています。

今後はざっくりと金融資産の80%を米国株、20%を外債及び日本円の方向で考えています。ただ、個人的には世界的にもインフレの時代は続くと見ており、債券比率は20%も必要かな?とも感じたりしています。

たぱぞう様が私の立場ならどのように考えられるでしょうか。お忙しいところ大変恐縮ですが、アドバイスいただけると幸いです。

8:2ポートフォリオと自分という人的資本

先進国債券への投資は妥当性があります。債券、現金の比率が2割というのは、ややリスク資産多めのPFになります。マーケットが好調だと、債券投資に二の足を踏むのも良く分かります。

特に何億という規模でFIRE済みであれば理想と考えます。

ただ、まだ資産形成途上で、投資慣れもされている様子です。もし私であれば、やはり株式や仮想通貨に比重を置いたでしょう。参考までに私がアセットの分散投資を意識したのは1億を超えてからです。

労働収入という人的資本がありますから、リスクはより大きく取れます。そのように考えていました。言ってみれば、マーケットに比して安定した収益を生み出す人的資本は、債券のようなものです。r>gなのでリターンは基本は限られますが、安定はしています。

基本どおりのPF分散をするか、それともまだ早いと考え投資を加速させるか。永遠の課題ですが、自分は後者を採用してきた、というお答えになります。

共に頑張りましょう!

関連記事です。